ワンルームマンション投資でこんな否定的な意見を耳にしたことはありませんか?

- 都心のワンルームは利回りが低い

- キャッシュフローが出ないから失敗する

- ワンルーム投資は業者の養分案件

- 情報弱者が引っかかる詐欺投資

このような情報を見聞きすると、実際に投資している人は不安になりますし、これから検討しようという方も投資する意欲が無くなってしまいます。

実際のところワンルーム投資で儲ける、利益を出すことはもちろん可能です。

ワンルーム投資の利益のポイントはずばり「含み資産」です。

今回はその含み資産について詳しく解説していこうと思います。

この記事を読むことで、ワンルーム投資が如何に手堅い投資であるか、理解いただけると思います。

※ブログで紹介しきれなかった部分を動画に掲載してますのでご覧ください。

目次

都内の投資用ワンルームの利回りは4~6%程度

※利回りの意味が分からない、という方は以下の過去記事をご一読下さい。

現状、都内の新築ワンルームの平均表面利回りは4%程度です。

中古でも築浅だと5~6%程度じゃないでしょうか?利回りに関していえば、中古も新築もそこまで大差はありません。

で、この利回りの話をするとたまに受ける指摘なんですが、

「利回りたったの5%(年間100万の家賃収入)なの?ってことは2000万の物件買って、回収するのに20年(100万×20年=2000万)もかかるじゃん!そこから(20年後から)利益がでるんでしょ??ちょっと長すぎるよ!」

みたいな人です。

確かに考え方は間違ってないんです。

例えば2000万円の現金一括で物件を購入して、そこから年間100万円の家賃収入を得ることになる訳ですから、一旦手元から2000万円が無くなって、そこから毎年100万ずつ20年かけて当初の2000万を回収していくイメージなんですよね。

はい。たしかにその通りです。

ただし、この考え方には大きな見落としが存在します。

それが「含み資産(売却価値)」です。

投資用ワンルームにおける「含み資産(売却価値)」

今回はあくまでワンルームを購入しています。

なので、将来その物件そのものを売却すれば、その時代の相場に合わせた値段が付くわけですね。

ここで非常に難しいのが、じゃあ何年後にいくらで売れるんだ?ということです。

はっきりとした明確な数字は誰にも分かりません。

もちろん安くなることもあれば、高くなることもあるでしょう。

しかしながら、ワンルームの売却価値は昨今上昇傾向にあります。

ワンルームマンション売却の出口は業者の買取ですから、その業者の買取価格が大きく上昇しているということです。

ワンルームの価格は収益還元法で決まりますので、販売価格や売却価格が築年数が経過しても非常に安定して取引されています。

株などと違って、価格が0円になってしまうという可能性は極めて低いと言えるのではないでしょうか?

想像できますか?都内の不動産が0円で取引され、みんな家賃はかからない。

家はただで手に入る。そんな話はあり得ませんよね。

では実際にシュミレーションしてみていきましょう。

含み資産(売却価値)シュミレーション

前提条件として、以下の条件でシュミレーションしています。

- 物件価格は2000万を現金で購入。

- 家賃収入は年間100万(20年間変動なし)。

- 売却価値は1年目、定価2000万の80%である1600万に設定。そこから2年目以降年間30万ずつ売却価値が減少するように設定。

- 20年後の処分価値は1030万に設定(定価2000万の約半分程度に)。

1年目を見てみましょう。2000万円を出して物件を購入し、1年後に売却すると、値段が1600万になってしまっているので、400万円の損失がでます。

ただし、1年間の家賃収入100万円を得ているので、その400万の損失から100万の家賃収入分を差し引いて、1年目の売却時の損益収支はマイナス300万となります。

投資用ワンルームの売主物件は当初含み損がでる

不動産投資において、購入当初から利益がでる!

と勘違いしてワンルーム投資を始める方は、かなりの確率で失敗します。

例えば、購入して直ぐに所有物件を売却査定に出して、売却価格が購入価格を下回っていることで「含み損」の発生している状態を冷静に分析できないからですね。

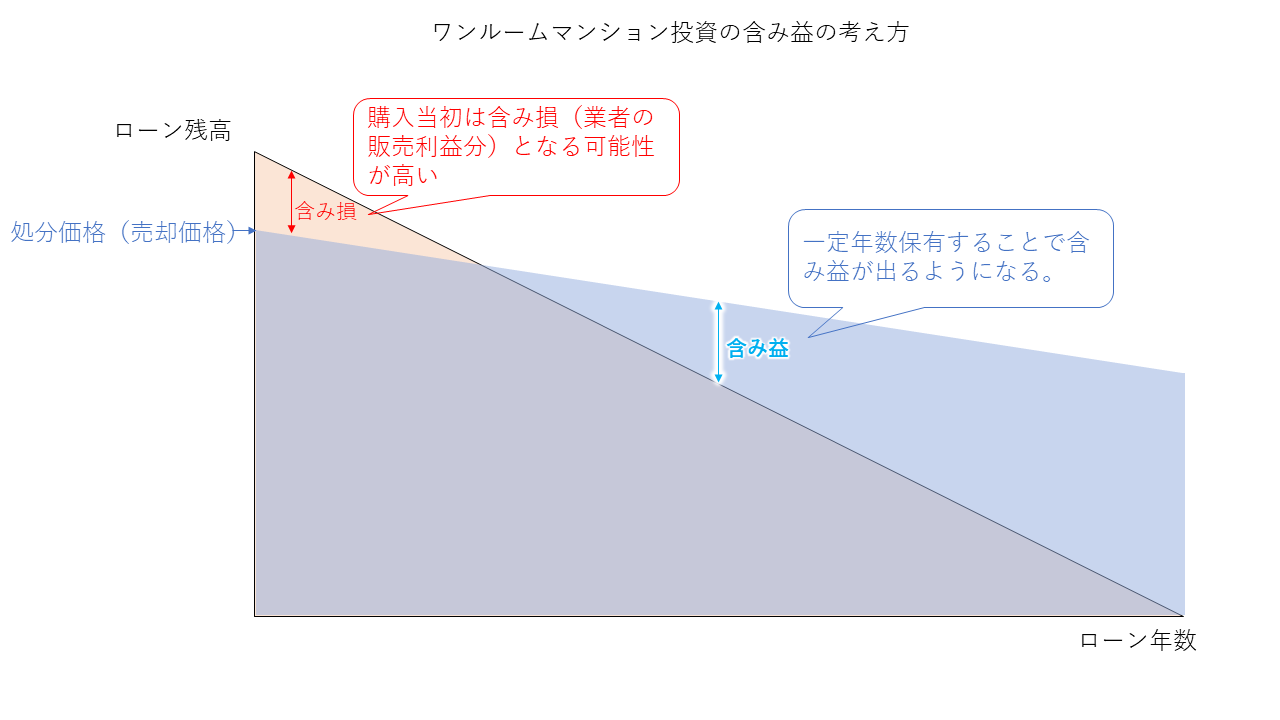

ワンルーム投資を行う場合、新築であれ中古であれ、ほとんどの場合購入当初は含み損がでます。

その含み損とは業者の利益分という考え方です。

- 新築の場合は600~800万程度

- 中古の場合は200~300万程度

です。

その含み損を年月をかけて回収していくのです。

以下の図のようなイメージがわかりやすいかと思います。

上記のような事実を理解せずに、ワンルーム投資を始めると、「思っていたものと違う!」「騙された!」となってしまうわけです。

また、最悪の場合、購入して直ぐに売却!という最も損失の大きい選択肢をとってしまう方も少なくありません。

考え方で損益分岐点が変わってくる

上記の計算でいくと、都心の中古ワンルームのおおよその損益分岐点は5~10年後になるものがほとんどです。

この含み資産(売却価値)の考え方を視野にいれないのであれば、2000万を投資して、年間100万ずつ20年で2000万を回収ということになり、損益分岐点は20年後ということになります。

このように考え方1つで、損益分岐点が異なってくるのです。

ただし、先ほども言いましたように、物件の売却価値を視野に入れずに0円と見積もるのは、あまりに非合理的であります。

確かにワンルームマンション投資は元本保証のような商品ではありませんが、ワンルーム価格に関しては、バブル以降非常に安定して推移しております。

また、世界的な不況となったリーマンショック時も価格の変動幅が非常に少なく、改めて不景気に強い商品であると証明されました。

平均価格の推移については以下の過去記事を参照してください。

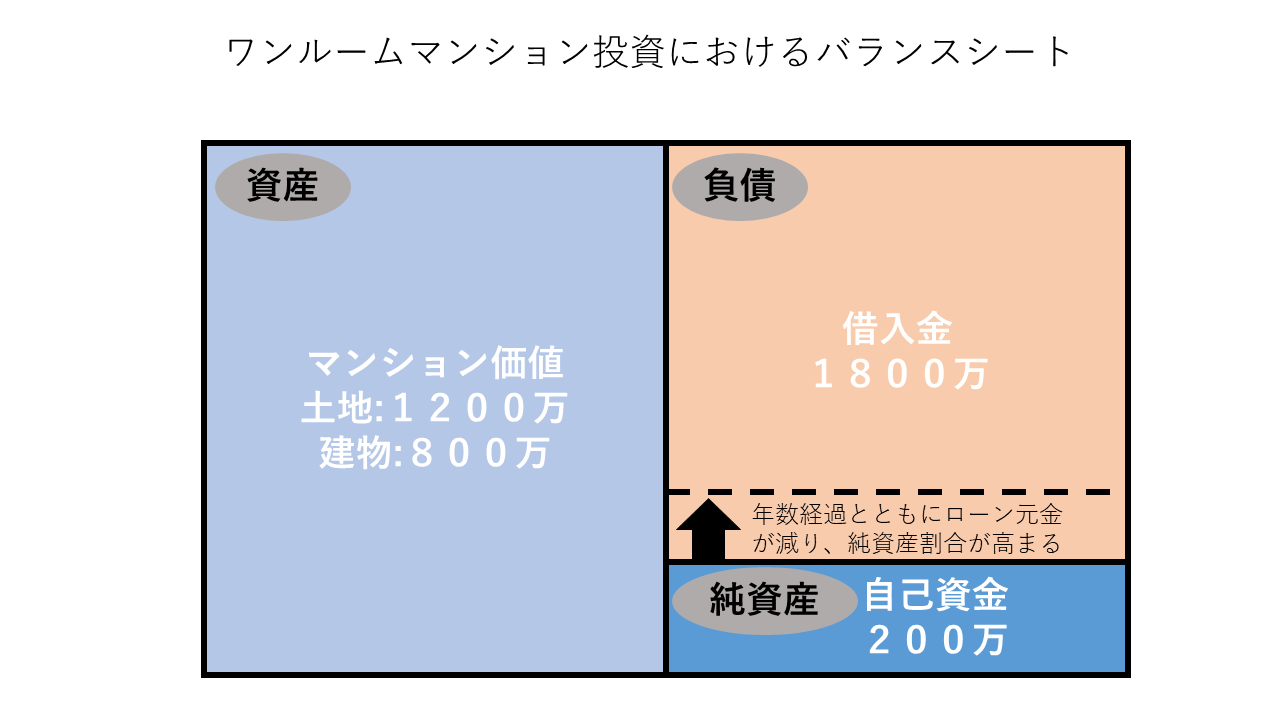

ワンルーム投資はキャッシュフローではなくバランスシートで考える

都心のワンルームは利回りが低い為、フルローンで物件を購入した場合には、毎月多くのキャッシュフローを残すことは物理的に不可能(昨今の市場を鑑みて)と言えます。

良くて毎月数千円程度のプラス。

都心の一等地になれば毎月のキャッシュフローがマイナスの場合もあるでしょう。

毎月のキャッシュフローを狙うのであれば、都心のワンルームほどキャッシュフローの出ない物件はありませんからやめた方が無難です。

しかしながら、先ほども申し上げた通り、売却価格や処分価値は非常に高い水準を維持しているため、含み資産は出しやすい傾向にあります。

つまり、毎月のローン残債の減りが純資産になっていくイメージをすると分かりやすいですね。

危険な業者や不良物件は1Rシミュレーションで解決

開発に丸1年費やしました。

東京1Rが開発したワンルームマンション投資専用のシミュレーションサイト「1Rシミュレーション」を無料プレゼントします。

単純な収支計算はもちろん、将来的な売却予測から購入物件の注意点までワンルームマンション投資について学びながらシミュレーションできる業界初のコンテンツ型シミュレーションサイトです。

・「シミュレート」機能

・「アラート(危険回避)」機能

・「診断(業者・銀行・物件など)」機能

・「シミュレーションをシートでダウンロード」機能

など多彩な機能で、購入条件を打ち込むだけで危険な物件を自動でアラートしてくれます。

悪質な業者や不良物件をこのサイト1つで簡単に誰でも見極めることができます。

まとめ

ネット上には利回りは高ければ高いほどいい!不動産の投資をするなら利回り10%以上のものが良い!など様々なことが書かれてありますが、この含み資産(売却価値)について触れている記事は意外と少ないです。

確かに高利回りほど資金回収率は良いですが、その分リスクも比例して高くなります。

リスクとリターンは常にトレードオフの関係性にあります。

※リスクとリターンの詳細は以下記事をご参照ください。↓

ワンルームマンション投資の平均利回りを【地域・築年】別で徹底解説

また、高利回りになると物件も郊外、地方へとシフトしていきます。

そうなれば、価格の維持率も首都圏に比べると格段に低くなるでしょう。

そうなると、含み資産(売却価値)の予想も非常に立てずらくなってきます。

高い利回りのみで物件を選ぶのではなく、4~6%程度の利回りで、含み資産(売却価値)を視野に入れれば、選ぶ物件の幅も広がってくるのではないでしょうか。

.png)

-1024x576.jpg)

-2-1024x576.png)

_optimized-3-300x208.jpg)